Es probable que EEUU, el segundo mayor importador de carne vacuna del mundo después de China, busque aún más carne en los mercados mundiales durante los próximos tres años, a medida que disminuya su propia producción nacional, dice Rabobank en un informe recientemente publicado.

Si bien Australia se encuentra entre los principales exportadores que podría ayudar a llenar el vacío, tendrá el desafío de encontrar volúmenes de exportación adicionales debido a sus propias limitaciones de suministro.

El informe dice que las restricciones de producción significan que los mercados internacionales tendrán dificultades para cubrir la brecha dejada por la contracción de EEUU, lo que podría conducir a un aumento en los precios mundiales de la carne bovina y la redistribución de los volúmenes comerciales.

Sin embargo, también señala que el impacto de la desaceleración de las condiciones económicas y la disminución de la confianza de los consumidores en todo el mundo pueden debilitar la demanda mundial.

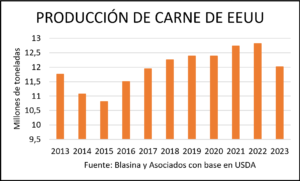

En su informe Global Beef Quarterly, el banco especializado en agronegocios dijo que si bien la reducción en el tamaño del rebaño de ganado de EEUU «no es nada nuevo», con números que disminuyen en lugar de aumentar en los últimos años, hasta la fecha, no ha afectado la cantidad de ganado y de carne vacuna de producción nacional que llega a los consumidores estadounidenses.

Dado que el banco pronostica que se alcanzará el punto de inflexión en 2023, se espera que eso cambie pronto. La producción de carne vacuna de EEUU debería caer un 3%, con posibles caídas anuales del 2% al 5% hasta 2026.

“En promedio, esa es la pérdida potencial de 400.000 a 500.000 toneladas métricas de carne de res del sistema de producción de EEUU por año durante este período”, dijo el informe.

Una ‘liquidación’ (reducción) cíclica natural en el número de vacas está detrás de esta disminución, según el autor principal del informe, el analista sénior de proteínas animales de Rabobank, Angus Gidley-Baird. Agravado por los impactos de las condiciones de sequía recientes y los altos costos de alimentación, el rebaño de EEUU alcanzó su punto máximo en 2019.

La pregunta es qué países exportadores de carne llenarán este vacío, según el experto de Rabobank.

“Si bien es probable que los vecinos México y Canadá, los dos mayores proveedores de carne de res de los EE. UU., recuperen un poco, Canadá está pasando por su propia fase de liquidación de rebaños de ganado y probablemente limitado en lo que puede suministrar”, dijo.

“Australia y Nueva Zelanda, el tercer y cuarto proveedor más grandes de EEUU, son las siguientes opciones lógicas. Pero la recuperación de Australia de su propia fase de liquidación de ganado vacuno se está prolongando con algunas dudas sobre si tendrá el ganado disponible para producir los mismos volúmenes que ha hecho en el pasado».

También se espera que la producción de carne vacuna de Nueva Zelanda sea limitada. Se prevé que disminuya un 4% entre 2023 y 2025, mientras que Europa, que de todos modos no es un gran proveedor de carne de res para los EEUU, continuará registrando una disminución estructural en la producción durante ese período, según Gidley-Baird.

“Esto deja a América del Sur, que tiene volumen, pero carece del acceso comercial necesario para llenar la brecha considerable en la producción estadounidense”, dijo.

“Se pronostica que la producción de Brasil crecerá en los próximos años, pero proyectamos que la producción en Argentina disminuya y luego se estabilice. En combinación, estos dos grandes exportadores sudamericanos no aumentarán la producción lo suficiente como para compensar la caída en los EEUU, incluso si se modifican los acuerdos comerciales para aumentar los volúmenes exportables de América del Sur”.

El resultado neto del informe de Rabobank fue la expectativa de que la disminución de la producción de carne vacuna de EEUU no se compensaría con un crecimiento de la producción en los principales países exportadores.

El informe de Rabobank no menciona a Uruguay, un proveedor que aumentado 10% sus exportaciones a EEUU este año y tienen capacidad para incrementar sus envíos debido a la contracción de la demanda del mercado chino, más allá de no contar con ventajas arancelarias por fuera de su cuota de 20 mil toneladas.