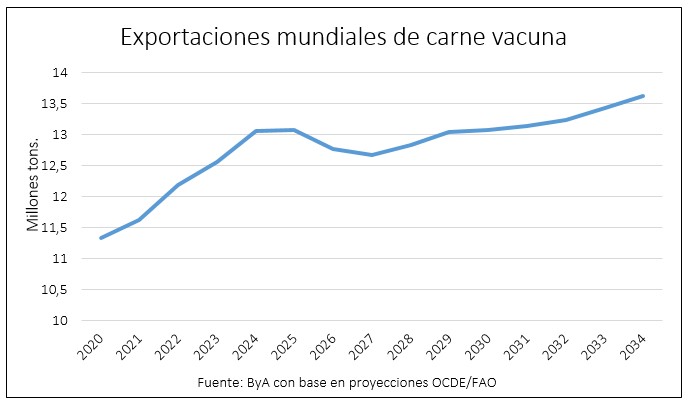

Las proyecciones 2025-2034 de OCDE y FAO apuntan a un crecimiento de 17% en la producción de carnes con un incremento de 7% en los stocks de animales.

Se proyecta que el consumo mundial de carne vacuna crecerá un 13% para 2034, la de ave 21%, un 16% la carne ovina y 5% la carne de cerdo.

Los aumentos de peso de carcasa, genética y manejo sostienen la producción de vacunos en el mediano y largo plazo; los ciclos de rodeo en EEUU, Brasil y Australia condicionan la trayectoria interanual de la oferta.

Debido al rápido crecimiento de la población y los ingresos, el 45% del crecimiento del consumo mundial se concentrará en los países de ingresos medios-altos. China e India –debido a su gran población-, Brasil, Indonesia, Filipinas, Estados Unidos y Vietnam, así como el continente africano son las zonas de mayor crecimiento.

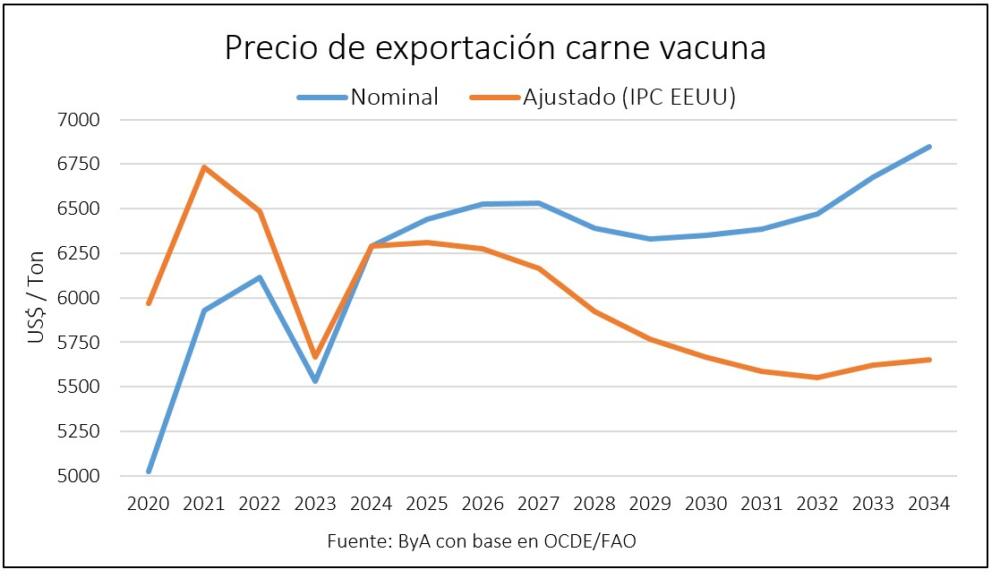

A corto plazo se proyecta que los precios de exportación de la carne vacuna y ovina sigan aumentando considerablemente a medida que se recuperen los stocks ganaderos, lo que limitará el crecimiento de la oferta.

Los promedios de precio en 2026 y 2027 superan los actuales (US$ 6.439 /ton.) y se instalan por encima de los US$ 6.500 por tonelada para experimentar una reducción en 2028 y 2029 hasta US$ 6.330 /ton y comenzar una remontada en 2030.

El valor nominal de la tonelada alcanzaría a US$ 6.850 en 2034 aunque en términos reales, ajustado por IPC, se ubicaría 10% de la referencia actual.

En cambio, se espera que los precios de la carne de pollo y cerdo disminuyan en términos nominales debido a una expansión moderada de la producción y una menor demanda de importaciones por parte de China.

En cambio, se espera que los precios de la carne de pollo y cerdo disminuyan en términos nominales debido a una expansión moderada de la producción y una menor demanda de importaciones por parte de China.

Se proyecta que el consumo mundial de carne vacuna se acerque a los 84 millones de toneladas en 2034, desde los actuales 73,9 millones de toneladas. Se mantendría estable en alrededor de 6 kilos anuales per cápita.

En Medio Oriente y Asia, se espera que el consumo per cápita aumente en aproximadamente 0,6 kg/año por el crecimiento del ingreso y la expansión de las clases medias.

En Europa, América del Norte y Oceanía, que históricamente han tenido altos niveles de consumo de carne vacuna, se experimentará la disminución más significativa en el consumo per cápita a medida que los precios de la carne vacuna suben más que los sustitutos y como consecuencia de una creciente preocupación por el impacto ambiental de la producción de carne vacuna, que se percibe como contribuyente significativo a las emisiones de gases de efecto invernadero.

Uruguay: desafíos y estrategia

La oferta se concentra en las Américas y Oceanía, los demandantes clave China, Asia, Medio Oriente y Norte de África.

Los riesgos que enfrenta la ganadería y el comercio de carne en la próxima década están vinculados al clima y la disponibilidad de forraje en la producción primaria, la evolución de la normativa ambiental y sobre bienestar, la logística y los tipos de cambio.

Para Uruguay, exportador relevante de carne vacuna, con cuota Hilton, 481 europea y acceso preferencial a China, la Unión Europea y América del Norte, la estrategia se alinea a mantener el liderazgo en trazabilidad, bienestar animal y baja huella de carbono con el objetivo de expandir su presencia en nichos Premium, capitalizar acuerdos comerciales y profundizar el marketing basado en sostenibilidad y carne natural de pasto.

Se deben mirar con atención los cambios en la demanda china y las barreras ambientales y sanitarias, así como la competencia de Brasil y Australia.