El MGAP ve un recorte de área en trigo y cebada y una suba de colza y carinata. Los privados en muchos casos ven un área mayor en trigo y colza.

A continuación el informe de OPYPA en el arranque de la siembra de cultivos de invierno.

Situación del mercado local en vísperas al comienzo de los cultivos de invierno

En el mercado local, los precios siguen la tendencia internacional. En el primer trimestre del año 2020, la cotización local promedio del trigo se ubica en US$ 28 por tonelada por debajo del promedio del mismo trimestre del año anterior (170US$/t vs 198US$/t), desincentivando la siembra del cultivo por parte de los productores. Tanto en el mes de abril como en los primeros diez días de mayo, no se concretaron operaciones de venta.

En el caso de la cebada, los contratos con MOSA establecen una relación 100% con el precio del trigo en Chicago (CBOT), como precio mínimo para contratos de ‘diciembre/2020’, puesto en planta de recibo. Por su parte, Ambev ofrece dos propuestas, por un lado, propone la posibilidad de marcar un precio fijo de US$ 200 por tonelada (por el cual se pueden fijar hasta 2000 kg) y por otro, una fórmula mixta: para el 70% de la cosecha la referencia es 100% del precio del trigo CBOT en el contrato ‘diciembre/20’ y para el 30% restante se establece un valor ‘fijo’ de US$ 215 por tonelada. En ambos casos, las condiciones comerciales incluyen descuentos y bonificaciones de acuerdo a determinados parámetros (proteína, grano quebrado, grano dañado, humedad).

Para la colza, el plan comercial 2020 de ALUR con destino a biodiesel destaca que el precio copiará 100% el precio de la soja en Chicago para el contrato mayo 2021. Se realiza un contrato por área donde se compromete todo el volumen producido en esas hectáreas. El precio incluye la bonificación de materia grasa y permite la fijación desde la firma del contrato hasta abril 2021. El recibo es Montevideo a partir de octubre 2020 y el pago se concreta 45 días corridos. Algunas empresas privadas, con el objetivo de exportación a Europa, proponen planes que toman como referencia el mercado de Matif (Francia). Otras empresas, con el objetivo de exportar a Israel para consumo humano, presentan un plan comercial que tiene como referencia 100% el precio de la soja en Chicago al que se le sumará un plus a definir entre 5 a 10%. En el caso de la carinata, el plan que ofrece UPM utiliza como referencia de precio el valor de la colza en el mercado Matif (contrato febrero) y ofrece bonificaciones por determinados parámetros (volumen de producción por hectárea contratada, uso de estiércol como fertilizante) junto a la posibilidad de realizar fijaciones anticipadas.

2.2. Estimación de área y producción

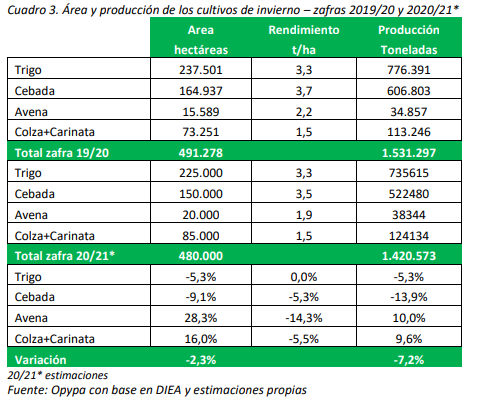

De acuerdo a la información relevada, se estima que el área de cultivos de invierno 2020/21 será similar a la de la zafra anterior, y alcanzaría a 480 mil hectáreas, con comportamientos diferentes en los distintos cultivos que componen el perfil de invierno (Gráfica 5). A la fecha, se confirma una reducción en el área de siembra de cebada, la cual se estima podría ser de tan sólo 150 mil hectáreas, habida cuenta del impacto del COVID-19 en el consumo de cervezas en Brasil y, por lo tanto, en las necesidades de malta de la industria en el país vecino. En cuanto al trigo, la expectativa de siembra es a la baja respecto al año anterior, estimándose 225 mil hectáreas (5% 6 menos que en 2019/20), considerando los escasos márgenes del cultivo y los problemas de calidad e inocuidad que ha presentado el grano en las últimas zafras. La colza será el cultivo a destacar este invierno. Si las condiciones acompañan y lo permiten, las expectativas para el cultivo son muy buenas y se esperan al menos 10 mil hectáreas adicionales respecto a la zafra anterior (75 mil hectáreas)1 , que totalizarían 85 mil hectáreas junto a la carinata (10 mil hectáreas).

Desde el punto de vista comercial, el cultivo presenta un contrato con reglas claras (mercado local o exportación), con una logística que aprovecha la infraestructura y maquinaria ociosa en esa fecha, y un manejo que viene ajustándose año a año, levantando limitantes e incorporando tecnología. La incidencia que tiene en la fecha de siembra del cultivo de segunda y la mejora en el control de determinadas malezas también son elementos muy valorados por el productor. Gráfica 5. Evolución del área de los cultivos de invierno. Fuente: Opypa con base en DIEA y estimaciones propias Asumiendo un rendimiento promedio de los últimos 5 años, se estima que la producción de cultivos de invierno alcanzará a 1,42 millones de toneladas, 100 mil menos que el año anterior (Cuadro 3). 1 Algunos actores vinculados al cultivo manejan estimaciones aún más optimistas.

Exportaciones

De acuerdo a la información de Aduanas, las exportaciones de granos de invierno y derivados 2019/20, (considerando los meses de nov-abr) alcanzaron casi US$ 147 millones, 27% menos respecto al mismo periodo de la zafra anterior (US$ 200 millones). Durante nov19-abr20, las exportaciones de colza totalizan 59 mil toneladas por US$ 24 millones, un 10% menos en volumen y 7% menos en valor que la zafra anterior. En el caso de las exportaciones de trigo, se observa una disminución mayor a 60% tanto en el volumen como en el valor exportado, concretando negocios por apenas 106 mil toneladas y US$ 21,5 millones. Para la cebada, se constata que el volumen exportado a la fecha es similar al de la zafra anterior, con una importante caída de 31% en el precio percibido por tonelada. Respecto a la exportación de derivados, las exportaciones de harina de trigo totalizan durante nov19-abr20, 8,5 mil toneladas por US$ 3 millones, cifras aproximadas a las registradas durante mismo periodo 2018/19 (Cuadro 4).

Con referencia a la malta, las exportaciones alcanzan a 176 mil toneladas por US$ 93 millones durante nov19-abr20, reflejando una caída de 10% en ambos conceptos respecto a la zafra anterior. La apertura mensual de la información da cuenta de una importante caída (77%) en las exportaciones de malta durante el mes de abril, la cual es probable se reitere en los próximos meses dada la situación generada por la pandemia del COVID-19. Respecto al desempeño de las firmas exportadoras, Ambev registra una caída de casi 12% tanto en volumen como en valor respecto a las exportaciones durante mismo periodo de la zafra anterior. En el caso de MOSA, las ventas caen 8% en promedio, tanto en volumen como en el valor total exportado.

Comentarios finales

La nueva zafra de invierno se inicia en el país, en una coyuntura de alta incertidumbre y afectada a nivel global por el COVID-19. La caída de la actividad económica mundial incidió en una menor demanda de productos y desvíos del comercio. Las tensiones entre EEUU y China continúan. Los precios de los commodities presentan alta variabilidad con tendencia general a la baja. Tanto a nivel global como regional, los balances de oferta y demanda para el ciclo 2020/21 constituyen un escenario de presión negativa sobre los mercados de trigo. En este marco, se estima que el área de cultivos de invierno 2020/21 alcanzaría a 480 mil hectáreas, similar a la zafra anterior, y asumiendo rendimientos promedio, el volumen de producción descendería 7%. Las perspectivas para la colza son muy auspiciosas estimándose un incremento de al menos 10 mil hectáreas respecto a la zafra anterior. Por el contrario, las estimaciones de siembra de cebada marcan un importante descenso de 9% y en el caso del trigo, el área se reduciría 5% respecto a 2019/20. De acuerdo a la información de Aduanas, las exportaciones de granos de invierno y derivados 2019/20, (considerando los meses de nov-abr) alcanzaron casi US$ 147 millones, 27% menos respecto al mismo periodo de la zafra anterior (US$ 200 millones).